Noticia Anterior

Hacia sistemas de pensiones más inclusivos para América Latina

Escrito el 20 nov 2020

Comment: 0

La inclusión social y la igualdad son rasgos esenciales del desarrollo y objetivos usuales de los Estados. Los sistemas de pensiones pueden ser un potente instrumento para tal fin; desafortunadamente, sistemas mal concebidos pueden ser regresivos.

Tres fenómenos que introducen regresividad en los sistemas de pensiones en América Latina son (1) la ausencia de una cobertura universal, (2) la fuerte informalidad laboral y (3) las diferencias en esperanza de vida entre ricos y pobres.

Con la falta de universalización, los sistemas de pensiones excluyen principalmente a los más pobres. Mientras que en gran parte de los países desarrollados la cobertura de pensiones es universal, muchos adultos mayores en América Latina no tienen acceso a ningún esquema de pensiones. Lamentablemente, los adultos pobres son los más excluidos. Inclusive en los países de alta cobertura como Argentina y Uruguay, donde la cobertura global está alrededor del 90%; entre 24% (Uruguay) y 37% (Argentina) de los adultos mayores dentro del quintil más pobre, carecen de acceso a algún tipo de pensiones. En países como Brasil, Ecuador y Perú, la cifra está alrededor del 50%.

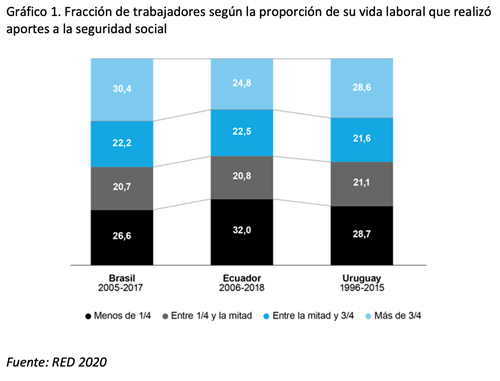

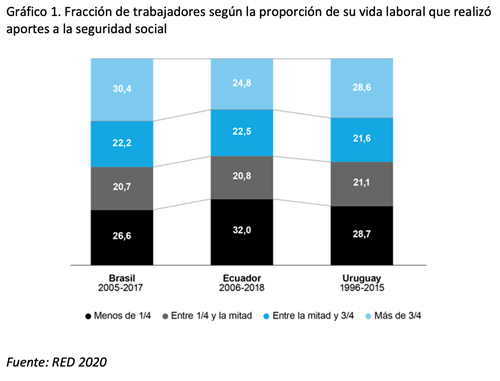

La informalidad, por su parte, limita el acceso al pilar contributivo, especialmente, para los más pobres. En promedio, alrededor del 60 % de las personas ocupadas de la región trabajan en un empleo informal con valores que varían desde un poco menos del 30% para Uruguay, hasta más del 80% para países como Bolivia. Desde el punto de vida de las trayectorias laborales, la informalidad se manifiesta en una elevada rotación entre situaciones con contribución y sin ella, y como resultado, una baja densidad de contribuciones a lo largo de la vida laboral. La fracción de trabajadores que aportan menos de un cuarto del tiempo que podrían haber contribuido asciende al 34 % en Ecuador, 30 % en Uruguay y 28 % en Brasil. En el otro extremo, la proporción de personas que ha contribuido durante tres cuartas partes o más de su trayectoria laboral es apenas el 23 % en Ecuador, el 27 % en Uruguay y el 29 % en Brasil.

Estos resultados implican que una parte importante de la fuerza laboral no acumulará el mínimo legal de años de contribución necesario para acceder a una pensión contributiva, especialmente cuando éste es alto, a pesar de haber hecho contribuciones al sistema. Esta situación es regresiva debido a quienes no alcanzan a acceder a los esquemas contributivos son más probablemente los más pobres: en Brasil y Uruguay la proporción de periodos con contribución del quintil más rico es alrededor de 2 veces la del quintil más pobre y en Ecuador esa relación es de 3,5 veces. El sesgo regresivo se agrava en virtud de los relativamente bajos montos de las pensiones no contributivas que estos trabajadores podrían recibir que, en algunos casos, ni siquiera alcanza la línea de pobreza.

Entre los beneficiarios de las pensiones contributivas los sistemas también redistribuyen, no siempre a favor de los más pobres. Mientras que en los países de Europa el coeficiente de Gini cae considerablemente al incluir las pensiones contributivas, en América Latina permanece, en promedio, inalterado. Más aún, el análisis de la incidencia distributiva del gasto en pensiones señala que para algunos países como Colombia, México, Panamá, el coeficiente de concentración de las pensiones contributivas es mayor al coeficiente de Gini del ingreso y, por ende, estas trasferencias no son progresivas. Sin embargo, este análisis deja por fuera que los más ricos también aportan más durante su etapa laboral. Así pues, la evaluación del papel distributivo de estos programas debe hacerse teniendo su naturaleza Inter temporal. Dentro de este análisis, incorporar diferencias en esperanza de vida es fundamental.

La mayor longevidad de los sectores de la población de mayor riqueza hace que estos reciban la pensión durante más tiempo y, por tanto, introduce un sesgo regresivo en los esquemas de pensiones. Al mismo tiempo, los sistemas de pensiones podrían tener una orientación a favor de los niveles socioeconómicos bajos en la medida que impongan pisos y topes de beneficios, o en la medida que la contribución crezca fuertemente con el ingreso, o los beneficios no crezcan tan fuertemente con los aportes. ¿Qué observamos de un análisis actuarial que integre estas fuerzas?

A partir de simulaciones de contribuciones y pensiones a lo largo de la vida, y según nivel de educación y género, se observa que, en un escenario contrafactual de igual esperanza de vida, los sistemas contributivos de América Latina suelen favorecer más a los menos educados. En particular, la razón entre el valor presente neto de las pensiones recibidas y las contribuciones realizadas para un hombre sin secundaria completa es en promedio, 1,3 veces el valor correspondiente para un hombre con educación superior (y hasta 1,9 veces en el caso de la mujer). Sin embargo, una brecha de esperanza de vida de 5 años entre educados y no educados, consistente con valores observados en países como México, reduce de forma significativa la orientación redistributiva implícita en el sistema contributivo y en algunos casos, inclusive la revierte, haciendo que la razón entre el valor presente neto de las pensiones recibidas y las contribuciones realizadas sea menor para los menos educados.

¿Cómo hacer los sistemas de la región más inclusivos? Para empezar, es importante procurar una pensión mínima suficiente para todos los adultos mayores. Esta es una idea que parece contar con un importante respaldo dentro de los latinoamericanos: según la Encuesta CAF de 2019, realizada en 10 de las principales ciudades de la región, en promedio, más de 75 % de los encuestados está de acuerdo con que las pensiones otorguen un ingreso mínimo a todos los adultos mayores independientemente de cuánto hayan aportado.

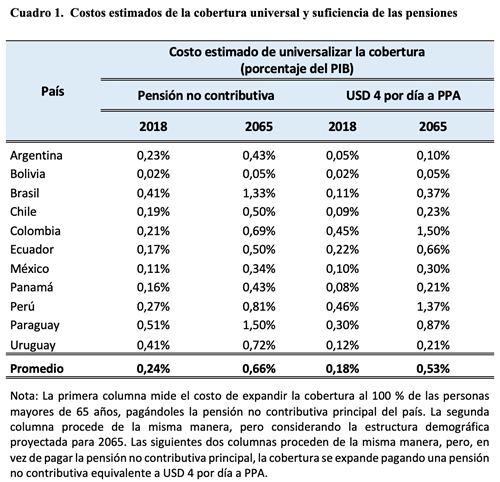

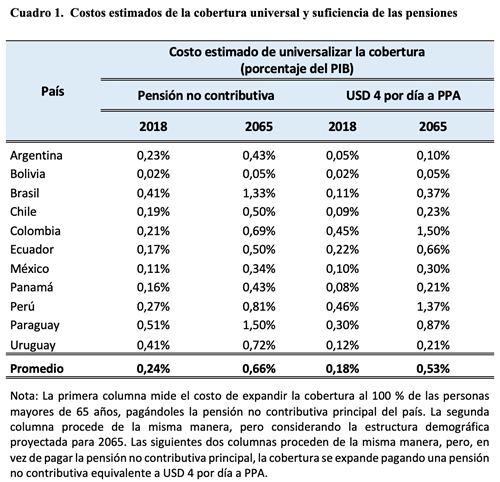

¿Cuánto costaría la universalización? Logar la universalización pagando, a quienes que no tengan ningún tipo de pensión, la pensión no contributiva principal que cada país tiene hoy vigente implica un gasto adicional de alrededor de 0,25% del PIB. Una pensión equivalente a la línea de pobreza implicaría un costo inclusive menor, salvo en aquellos países donde la pensión no contributiva es más baja que este valor (Ver Cuadro 1).

Respecto a lo que concierne al pilar contributivo, la revisión (reducción) de los años mínimos de cotización de cara a las dinámicas laborales de los contribuyentes, pero manteniendo proporcionalidad entre lo contribuido y el monto de las pensiones, así como incorporar al diseño el efecto de diferencias en la esperanza de vida, resultan clave para, junto con la universalización, tener un sistema de pensiones inclusivo y sostenible.

Tres fenómenos que introducen regresividad en los sistemas de pensiones en América Latina son (1) la ausencia de una cobertura universal, (2) la fuerte informalidad laboral y (3) las diferencias en esperanza de vida entre ricos y pobres.

Con la falta de universalización, los sistemas de pensiones excluyen principalmente a los más pobres. Mientras que en gran parte de los países desarrollados la cobertura de pensiones es universal, muchos adultos mayores en América Latina no tienen acceso a ningún esquema de pensiones. Lamentablemente, los adultos pobres son los más excluidos. Inclusive en los países de alta cobertura como Argentina y Uruguay, donde la cobertura global está alrededor del 90%; entre 24% (Uruguay) y 37% (Argentina) de los adultos mayores dentro del quintil más pobre, carecen de acceso a algún tipo de pensiones. En países como Brasil, Ecuador y Perú, la cifra está alrededor del 50%.

La informalidad, por su parte, limita el acceso al pilar contributivo, especialmente, para los más pobres. En promedio, alrededor del 60 % de las personas ocupadas de la región trabajan en un empleo informal con valores que varían desde un poco menos del 30% para Uruguay, hasta más del 80% para países como Bolivia. Desde el punto de vida de las trayectorias laborales, la informalidad se manifiesta en una elevada rotación entre situaciones con contribución y sin ella, y como resultado, una baja densidad de contribuciones a lo largo de la vida laboral. La fracción de trabajadores que aportan menos de un cuarto del tiempo que podrían haber contribuido asciende al 34 % en Ecuador, 30 % en Uruguay y 28 % en Brasil. En el otro extremo, la proporción de personas que ha contribuido durante tres cuartas partes o más de su trayectoria laboral es apenas el 23 % en Ecuador, el 27 % en Uruguay y el 29 % en Brasil.

Estos resultados implican que una parte importante de la fuerza laboral no acumulará el mínimo legal de años de contribución necesario para acceder a una pensión contributiva, especialmente cuando éste es alto, a pesar de haber hecho contribuciones al sistema. Esta situación es regresiva debido a quienes no alcanzan a acceder a los esquemas contributivos son más probablemente los más pobres: en Brasil y Uruguay la proporción de periodos con contribución del quintil más rico es alrededor de 2 veces la del quintil más pobre y en Ecuador esa relación es de 3,5 veces. El sesgo regresivo se agrava en virtud de los relativamente bajos montos de las pensiones no contributivas que estos trabajadores podrían recibir que, en algunos casos, ni siquiera alcanza la línea de pobreza.

Entre los beneficiarios de las pensiones contributivas los sistemas también redistribuyen, no siempre a favor de los más pobres. Mientras que en los países de Europa el coeficiente de Gini cae considerablemente al incluir las pensiones contributivas, en América Latina permanece, en promedio, inalterado. Más aún, el análisis de la incidencia distributiva del gasto en pensiones señala que para algunos países como Colombia, México, Panamá, el coeficiente de concentración de las pensiones contributivas es mayor al coeficiente de Gini del ingreso y, por ende, estas trasferencias no son progresivas. Sin embargo, este análisis deja por fuera que los más ricos también aportan más durante su etapa laboral. Así pues, la evaluación del papel distributivo de estos programas debe hacerse teniendo su naturaleza Inter temporal. Dentro de este análisis, incorporar diferencias en esperanza de vida es fundamental.

La mayor longevidad de los sectores de la población de mayor riqueza hace que estos reciban la pensión durante más tiempo y, por tanto, introduce un sesgo regresivo en los esquemas de pensiones. Al mismo tiempo, los sistemas de pensiones podrían tener una orientación a favor de los niveles socioeconómicos bajos en la medida que impongan pisos y topes de beneficios, o en la medida que la contribución crezca fuertemente con el ingreso, o los beneficios no crezcan tan fuertemente con los aportes. ¿Qué observamos de un análisis actuarial que integre estas fuerzas?

A partir de simulaciones de contribuciones y pensiones a lo largo de la vida, y según nivel de educación y género, se observa que, en un escenario contrafactual de igual esperanza de vida, los sistemas contributivos de América Latina suelen favorecer más a los menos educados. En particular, la razón entre el valor presente neto de las pensiones recibidas y las contribuciones realizadas para un hombre sin secundaria completa es en promedio, 1,3 veces el valor correspondiente para un hombre con educación superior (y hasta 1,9 veces en el caso de la mujer). Sin embargo, una brecha de esperanza de vida de 5 años entre educados y no educados, consistente con valores observados en países como México, reduce de forma significativa la orientación redistributiva implícita en el sistema contributivo y en algunos casos, inclusive la revierte, haciendo que la razón entre el valor presente neto de las pensiones recibidas y las contribuciones realizadas sea menor para los menos educados.

¿Cómo hacer los sistemas de la región más inclusivos? Para empezar, es importante procurar una pensión mínima suficiente para todos los adultos mayores. Esta es una idea que parece contar con un importante respaldo dentro de los latinoamericanos: según la Encuesta CAF de 2019, realizada en 10 de las principales ciudades de la región, en promedio, más de 75 % de los encuestados está de acuerdo con que las pensiones otorguen un ingreso mínimo a todos los adultos mayores independientemente de cuánto hayan aportado.

¿Cuánto costaría la universalización? Logar la universalización pagando, a quienes que no tengan ningún tipo de pensión, la pensión no contributiva principal que cada país tiene hoy vigente implica un gasto adicional de alrededor de 0,25% del PIB. Una pensión equivalente a la línea de pobreza implicaría un costo inclusive menor, salvo en aquellos países donde la pensión no contributiva es más baja que este valor (Ver Cuadro 1).

Respecto a lo que concierne al pilar contributivo, la revisión (reducción) de los años mínimos de cotización de cara a las dinámicas laborales de los contribuyentes, pero manteniendo proporcionalidad entre lo contribuido y el monto de las pensiones, así como incorporar al diseño el efecto de diferencias en la esperanza de vida, resultan clave para, junto con la universalización, tener un sistema de pensiones inclusivo y sostenible.