Noticia Anterior

Fondos pensionales: papel en el marco de contingencia de la pandemia y la reactivación económica

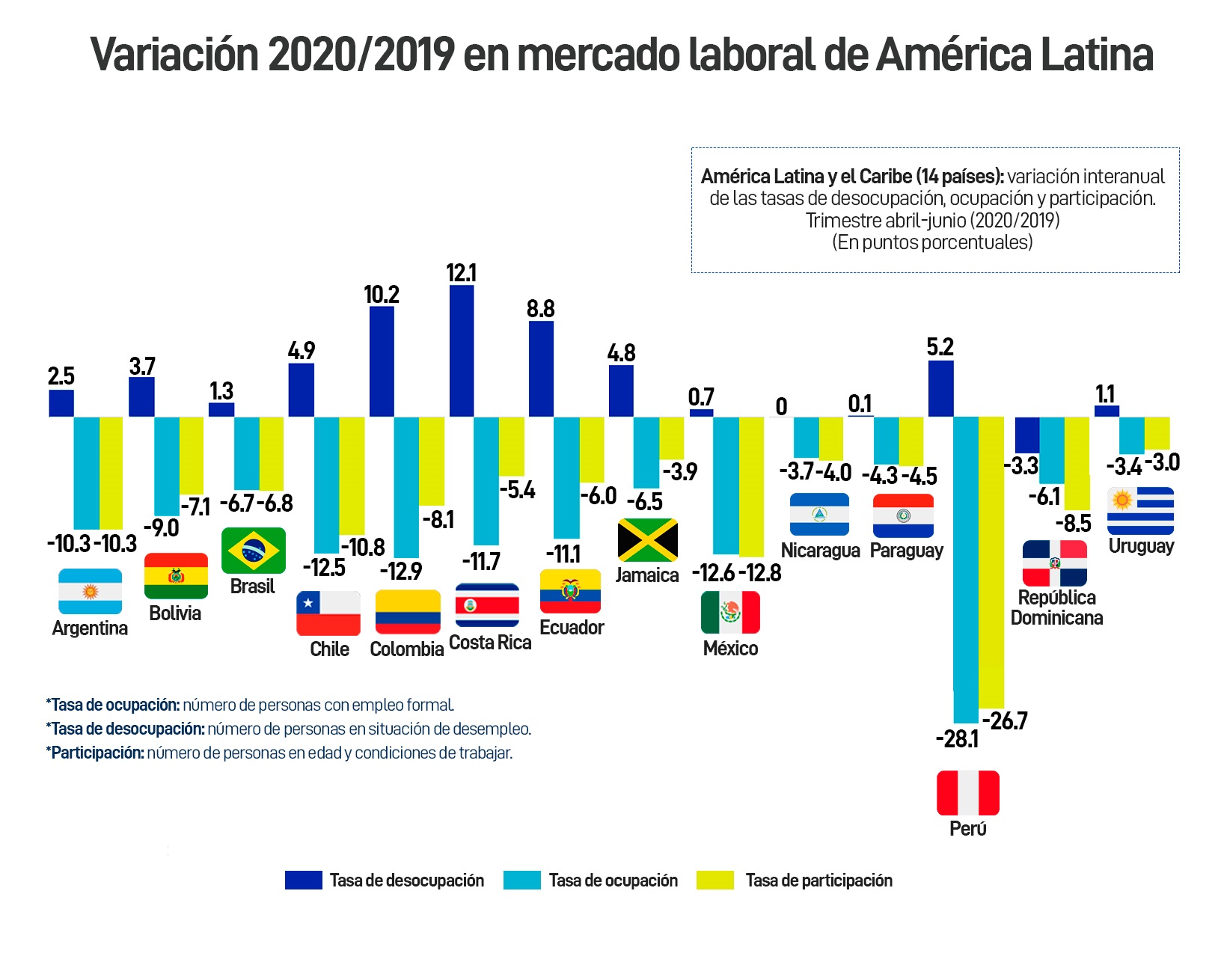

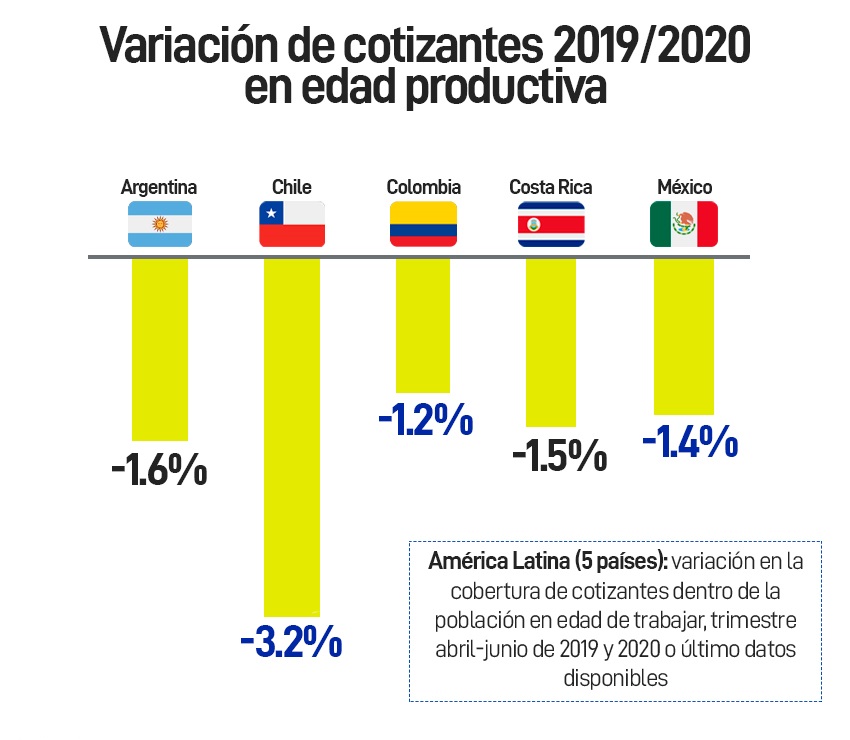

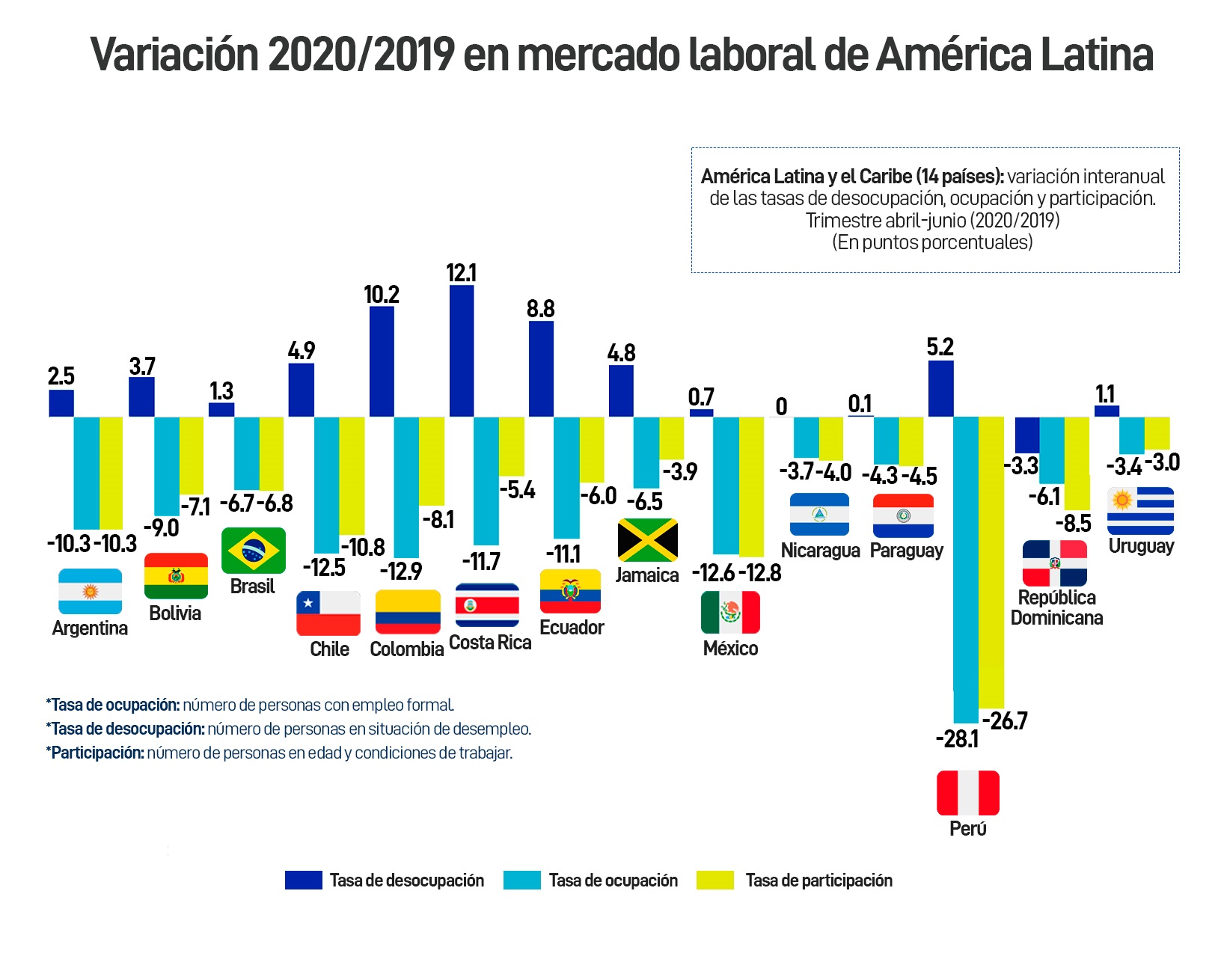

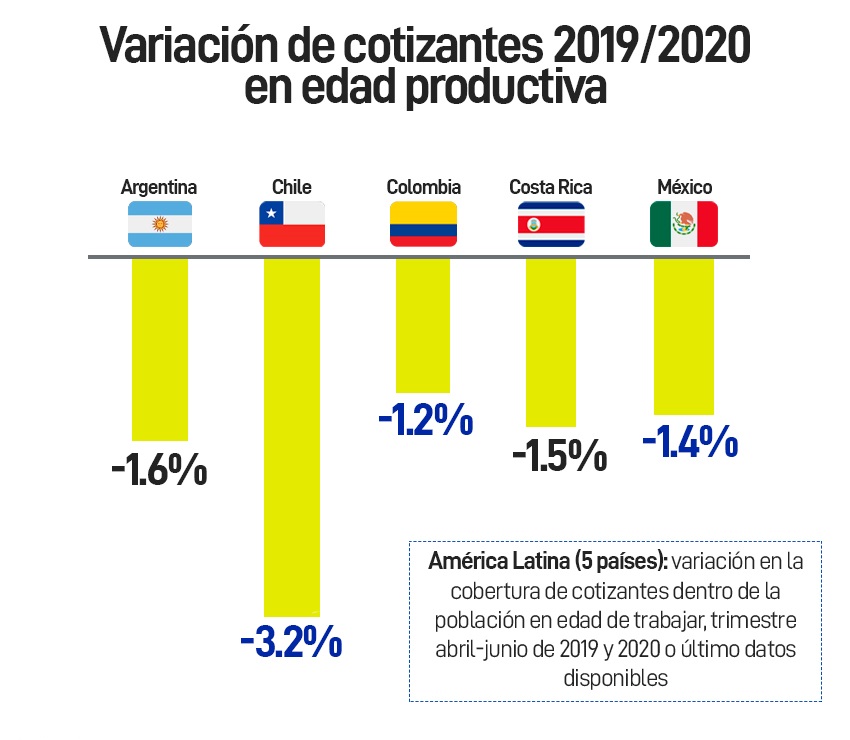

La Organización Internacional del Trabajo (OIT) tasó el impacto de la pandemia de la Covid-19 en la pérdida de unos 26 millones de puestos de trabajo formal durante el año pasado, solamente para el caso de América Latina. Este fenómeno dejó, entre tantas consecuencias, incrementos sustanciales de los niveles de pobreza en la región.

Escrito el 19 ago 2021

Comment: Off

La Comisión Económica para América Latina y el Caribe (Cepal) adicionó 22 millones de personas en el grupo de ciudadanos que no tienen con qué garantizar las tres comidas básicas del día y la solvencia de servicios básicos necesarios. Y todavía con ese panorama crítico, estos mismos organismos multilaterales concuerdan en decir que el golpe hubiera sido más complejo sin proyectos del lado de los gobiernos nacionales y de las empresas privadas que mitigaran la caída en ingresos por hogar.

En el marco de ese plan de contingencia, los fondos pensionales, que protegen los recursos de los trabajadores y motivan la inversión, fueron piedra angular para solventar, en parte, el riesgo.

Entre las tantas medidas que buscaron aliviar el bolsillo de los trabajadores afectados por la pandemia, la posibilidad de acceder a recursos frescos se convirtió en un salvavidas para familias en riesgo de vulnerabilidad. En Colombia, por ejemplo, el Gobierno Nacional aprobó en el marco de la pandemia el retiro parcial de cesantías argumentando la caída en ingresos, además de la ya aceptada terminación de contrato.

Datos de Asofondos, gremio que reúne a los fondos privados de pensiones y cesantías en Colombia, dan cuenta de que, durante 2020, se retiraron COP $2.2 billones por caídas de ingresos y pérdida de trabajo. Este monto representó un incremento del 7 % en comparación con los $2.05 billones reportados en 2019. Santiago Montenegro, presidente de Asofondos, dijo que, del monto total de 2020, $355,800 millones se usaron para “compensar la caída de ingresos de miles de familias”.

En casos como el chileno, este tipo de medidas económicas llegaron desde el lado del legislativo. En Chile se han aprobado tres retiros parciales de pensiones, argumentando la caída en ingresos por efectos propios de la Covid-19. Lo anterior partiendo de la base de la necesidad de generar liquidez. Mismo argumento que utilizó el Congreso de Perú que, el pasado seis de mayo, aprobó el retiró hasta de US$4,575 dólares por la crisis económica en fondos pensionales; y ahora debate un proyecto para que ese retiro sea por el 100 % de los recursos ahorrados.

Francisco Pinochet Cantwell, profesor de Derecho y experto en pensiones en la Pontificia Universidad Católica de Chile, aseguró que efectivamente uno de los apoyos más importantes llegó desde el lado de los ahorros pensionales, en parte por la demora del Gobierno Nacional en entregar subsidios a los más necesitados.

Un reciente informe del Instituto Internacional de Finanzas (IIF por su sigla en inglés) evaluó los efectos de los dos primeros retiros parciales de pensiones en Chile para mitigar parte de la crisis. Encontró el informe que se retiraron poco más del 15 % como proporción del PIB. El efecto positivo, a corto plazo, dio cuenta de que efectivamente el fenómeno ayudó a la reactivación del PIB para 2020 y 2021 anclado, sustancialmente, al impulso desde el lado del consumo.

Sin embargo, la iniciativa chilena tendrá, dice el IIF, un efecto adverso en el largo plazo: “el Estado tendrá que completar las pensiones a un coste anual significativo, situación que podría representar cerca del 1 % del PIB”. Ese escenario, agrega el análisis, se daría en un tiempo no mayor a los próximos 10 años.

Tesis en la que concuerda Pinochet, quien asegura que “se cometió otro error en la manera de autorizar los retiros, en mi concepto, ya que no se utilizó ningún filtro para poder saber quiénes estaban realmente en esa necesidad. Este es un tema quizás difícil de establecer, pero no cabe duda que muchas personas, de ingresos medios o altos, que no tenían realmente esta necesidad decidieron hacer efectivo los retiros”.

Sobre el papel del ahorro laboral, a través de las cesantías, Francisco Cubillos, Líder de Servicios en Protección, inversión del Grupo SURA, destacó la oportunidad de que los trabajadores colombianos contaran con oportunidades de liquidez en el marco de la complejidad que trajo la pandemia con la eliminación de puestos de trabajo.

“Las cesantías han sido protagonistas en esta contingencia, que es donde más se ha evidenciado el aumento del desempleo en el país. Estas han permitido que los clientes y sus familias puedan contar con un salvavidas frente a una situación como lo es quedarse sin empleo. Durante el año 2020 y con corte a enero de 2021, los fondos de cesantías han entregado $1.5 billones para atender situaciones de disminución de ingresos, terminación de contratos o despidos”.

En ese sentido, Alejandro Useche, presidente del Comité Académico del Autorregulador del Mercado de Valores de Colombia (AMV), y profesor de la Universidad del Rosario, aseguró que, ante las crisis, las respuestas más estables llegaron desde los mecanismos que ya se habían pensado y perfeccionado en el marco de la crisis: cesantías y seguros laborales. “Las cesantías son sustanciales en problemas como los que se vivieron con la pandemia. Y haberlas sabido administrar fue primordial”, complementó Useche.

Ahora, del lado de los seguros laborales, advierte el experto que es relevante la idea de que se fomente el ahorro y se cuente con herramientas en caso de crisis como la experimentada en 2020. “Si estos servicios son ofrecidos por las empresas a manera de póliza, está bastante bien. Pero si son los gobiernos los que lo hacen, se cae en riesgo de sumarle una carga fiscal más a las arcas públicas en tiempo de complejidad económica”, explicó Useche.

Pinochet deja una reflexión final en ese sentido: se debe premiar a los ahorradores que mantuvieron la naturaleza de los dineros que deben destinarse a la vejez. “Las AFP deben captar el potente mensaje que le han enviado los ahorrantes provisionales que no han gastado sus retiros, ni en necesidades básicas por los problemas de la pandemia, ni tampoco en bienes suntuarios, sino que los han invertido en bancos e instituciones financieras de nuestro país”.

Fondos pensionales y apoyo al Gobierno

Ahora, en esa lógica por ser soporte para la estabilidad financiera en el marco de la crisis, los fondos pensionales, además de garantizar inversiones diversificadas y el correcto uso de los recursos que administran de terceros, también se muestran como inversores.

El espaldarazo de confianza a la economía de un país también puede llegar desde esa función que cumplen los fondos de pensiones cuando se interesan por comprar títulos de un Gobierno. Para poner un ejemplo, en Colombia los fondos de pensiones se transforman en validadores de la economía de un país que necesita poner parte de sus oportunidades de financiamiento en el mercado local y externo.

Durante el año pasado, los fondos de pensiones y cesantías en Colombia se quedaron con cerca del 30 % de los Títulos de Tesorería (TES) emitidos por el Gobierno. En el más reciente informe de compradores de TES en Colombia se ve que entre diciembre de 2020 y mayo de 2021, de los $16.3 billones emitidos en TES, los fondos pensionales compraron $790,000 millones.

Dijo Asofondos que, de esta manera, queda demostrado que los fondos de pensiones se convierten en una fuente importante de liquidez para los gobiernos. Y la tesis fue ratificada por César Arias, director de Crédito Público, quien aseguró que la diversificación de inversionistas es un punto positivo para el país.

Lo anterior quiere decir que los fondos pensionales que les creen a las emisiones de deuda pública se convierten en validadores, entendiendo que varias de las economías de la región pueden verse empujadas a presiones de pérdidas de grado de inversión e incertidumbre sobre los tiempos en los que se superará la pandemia.

En ese sentido, analistas económicos como el mismo banco de inversión JPMorgan dan cuenta de las rentabilidades y las oportunidades económicas que nacen para los fondos inversionistas con la premura de los gobiernos de países como Colombia o México por buscar financiación para garantizar su reactivación.

De su parte, la calificadora de riesgo S&P Global Ratings ha manifestado que, durante 2021, los países de América Latina van a incrementar la emisión de deuda pública desde los US$13,000 millones de 2020 a US$15,000 millones en 2021.

Que sean precisamente los fondos pensionales los que también se interesen por entregar recursos al final se convierte, según Useche, en esa suerte de compensación en doble vía. Ayudar a generar liquidez a los gobiernos se traduce en reactivación económica y aumento del empleo, lo que al final decanta en mayores aportes al sistema de jubilación y, de esta manera, un respiro al compromiso que, en economías como la colombiana y la mexicana, tienen los gobiernos en términos de pasivos pensionales.

En el marco de ese plan de contingencia, los fondos pensionales, que protegen los recursos de los trabajadores y motivan la inversión, fueron piedra angular para solventar, en parte, el riesgo.

Entre las tantas medidas que buscaron aliviar el bolsillo de los trabajadores afectados por la pandemia, la posibilidad de acceder a recursos frescos se convirtió en un salvavidas para familias en riesgo de vulnerabilidad. En Colombia, por ejemplo, el Gobierno Nacional aprobó en el marco de la pandemia el retiro parcial de cesantías argumentando la caída en ingresos, además de la ya aceptada terminación de contrato.

Datos de Asofondos, gremio que reúne a los fondos privados de pensiones y cesantías en Colombia, dan cuenta de que, durante 2020, se retiraron COP $2.2 billones por caídas de ingresos y pérdida de trabajo. Este monto representó un incremento del 7 % en comparación con los $2.05 billones reportados en 2019. Santiago Montenegro, presidente de Asofondos, dijo que, del monto total de 2020, $355,800 millones se usaron para “compensar la caída de ingresos de miles de familias”.

En casos como el chileno, este tipo de medidas económicas llegaron desde el lado del legislativo. En Chile se han aprobado tres retiros parciales de pensiones, argumentando la caída en ingresos por efectos propios de la Covid-19. Lo anterior partiendo de la base de la necesidad de generar liquidez. Mismo argumento que utilizó el Congreso de Perú que, el pasado seis de mayo, aprobó el retiró hasta de US$4,575 dólares por la crisis económica en fondos pensionales; y ahora debate un proyecto para que ese retiro sea por el 100 % de los recursos ahorrados.

Francisco Pinochet Cantwell, profesor de Derecho y experto en pensiones en la Pontificia Universidad Católica de Chile, aseguró que efectivamente uno de los apoyos más importantes llegó desde el lado de los ahorros pensionales, en parte por la demora del Gobierno Nacional en entregar subsidios a los más necesitados.

Un reciente informe del Instituto Internacional de Finanzas (IIF por su sigla en inglés) evaluó los efectos de los dos primeros retiros parciales de pensiones en Chile para mitigar parte de la crisis. Encontró el informe que se retiraron poco más del 15 % como proporción del PIB. El efecto positivo, a corto plazo, dio cuenta de que efectivamente el fenómeno ayudó a la reactivación del PIB para 2020 y 2021 anclado, sustancialmente, al impulso desde el lado del consumo.

Sin embargo, la iniciativa chilena tendrá, dice el IIF, un efecto adverso en el largo plazo: “el Estado tendrá que completar las pensiones a un coste anual significativo, situación que podría representar cerca del 1 % del PIB”. Ese escenario, agrega el análisis, se daría en un tiempo no mayor a los próximos 10 años.

Tesis en la que concuerda Pinochet, quien asegura que “se cometió otro error en la manera de autorizar los retiros, en mi concepto, ya que no se utilizó ningún filtro para poder saber quiénes estaban realmente en esa necesidad. Este es un tema quizás difícil de establecer, pero no cabe duda que muchas personas, de ingresos medios o altos, que no tenían realmente esta necesidad decidieron hacer efectivo los retiros”.

Sobre el papel del ahorro laboral, a través de las cesantías, Francisco Cubillos, Líder de Servicios en Protección, inversión del Grupo SURA, destacó la oportunidad de que los trabajadores colombianos contaran con oportunidades de liquidez en el marco de la complejidad que trajo la pandemia con la eliminación de puestos de trabajo.

“Las cesantías han sido protagonistas en esta contingencia, que es donde más se ha evidenciado el aumento del desempleo en el país. Estas han permitido que los clientes y sus familias puedan contar con un salvavidas frente a una situación como lo es quedarse sin empleo. Durante el año 2020 y con corte a enero de 2021, los fondos de cesantías han entregado $1.5 billones para atender situaciones de disminución de ingresos, terminación de contratos o despidos”.

En ese sentido, Alejandro Useche, presidente del Comité Académico del Autorregulador del Mercado de Valores de Colombia (AMV), y profesor de la Universidad del Rosario, aseguró que, ante las crisis, las respuestas más estables llegaron desde los mecanismos que ya se habían pensado y perfeccionado en el marco de la crisis: cesantías y seguros laborales. “Las cesantías son sustanciales en problemas como los que se vivieron con la pandemia. Y haberlas sabido administrar fue primordial”, complementó Useche.

Ahora, del lado de los seguros laborales, advierte el experto que es relevante la idea de que se fomente el ahorro y se cuente con herramientas en caso de crisis como la experimentada en 2020. “Si estos servicios son ofrecidos por las empresas a manera de póliza, está bastante bien. Pero si son los gobiernos los que lo hacen, se cae en riesgo de sumarle una carga fiscal más a las arcas públicas en tiempo de complejidad económica”, explicó Useche.

Pinochet deja una reflexión final en ese sentido: se debe premiar a los ahorradores que mantuvieron la naturaleza de los dineros que deben destinarse a la vejez. “Las AFP deben captar el potente mensaje que le han enviado los ahorrantes provisionales que no han gastado sus retiros, ni en necesidades básicas por los problemas de la pandemia, ni tampoco en bienes suntuarios, sino que los han invertido en bancos e instituciones financieras de nuestro país”.

Fondos pensionales y apoyo al Gobierno

Ahora, en esa lógica por ser soporte para la estabilidad financiera en el marco de la crisis, los fondos pensionales, además de garantizar inversiones diversificadas y el correcto uso de los recursos que administran de terceros, también se muestran como inversores.

El espaldarazo de confianza a la economía de un país también puede llegar desde esa función que cumplen los fondos de pensiones cuando se interesan por comprar títulos de un Gobierno. Para poner un ejemplo, en Colombia los fondos de pensiones se transforman en validadores de la economía de un país que necesita poner parte de sus oportunidades de financiamiento en el mercado local y externo.

Durante el año pasado, los fondos de pensiones y cesantías en Colombia se quedaron con cerca del 30 % de los Títulos de Tesorería (TES) emitidos por el Gobierno. En el más reciente informe de compradores de TES en Colombia se ve que entre diciembre de 2020 y mayo de 2021, de los $16.3 billones emitidos en TES, los fondos pensionales compraron $790,000 millones.

Dijo Asofondos que, de esta manera, queda demostrado que los fondos de pensiones se convierten en una fuente importante de liquidez para los gobiernos. Y la tesis fue ratificada por César Arias, director de Crédito Público, quien aseguró que la diversificación de inversionistas es un punto positivo para el país.

Lo anterior quiere decir que los fondos pensionales que les creen a las emisiones de deuda pública se convierten en validadores, entendiendo que varias de las economías de la región pueden verse empujadas a presiones de pérdidas de grado de inversión e incertidumbre sobre los tiempos en los que se superará la pandemia.

En ese sentido, analistas económicos como el mismo banco de inversión JPMorgan dan cuenta de las rentabilidades y las oportunidades económicas que nacen para los fondos inversionistas con la premura de los gobiernos de países como Colombia o México por buscar financiación para garantizar su reactivación.

De su parte, la calificadora de riesgo S&P Global Ratings ha manifestado que, durante 2021, los países de América Latina van a incrementar la emisión de deuda pública desde los US$13,000 millones de 2020 a US$15,000 millones en 2021.

Que sean precisamente los fondos pensionales los que también se interesen por entregar recursos al final se convierte, según Useche, en esa suerte de compensación en doble vía. Ayudar a generar liquidez a los gobiernos se traduce en reactivación económica y aumento del empleo, lo que al final decanta en mayores aportes al sistema de jubilación y, de esta manera, un respiro al compromiso que, en economías como la colombiana y la mexicana, tienen los gobiernos en términos de pasivos pensionales.

Por Valora Analitik