Noticia Anterior

Sector seguros: fuerte, en expansión y de cara a una nueva etapa de modernización

Escrito el 20 feb 2020

Comment: 0

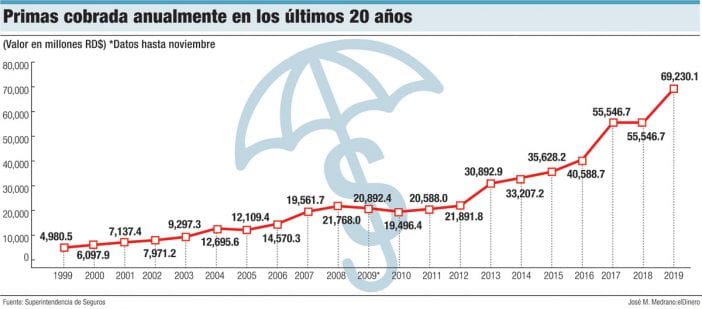

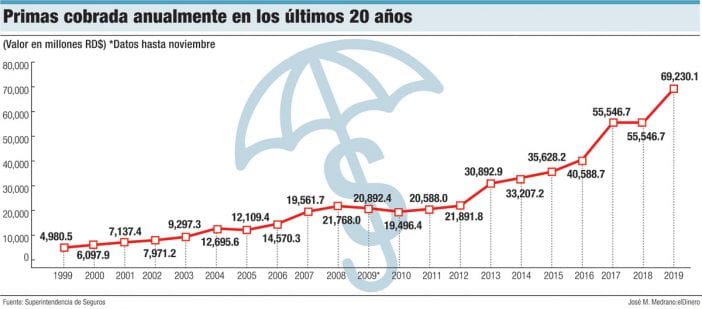

Para hablar de la evolución que ha tenido el sector seguros en República Dominicana, hay que remontarse al período 1960-1974, el cual marca el verdadero desarrollo de la industria aseguradora en el país, ya que se registraron y autorizaron 30 compañías en diferentes líneas, resalta la Superintendencia de Seguros. Pero, ¿qué ha pasado en los últimos 20 años en el sector seguros dominicano? Entre 1999 y 2019 la industria tuvo un crecimiento de un 1,290% en primas cobradas, reflejando una diferencia neta de RD$64,249.6 millones, al pasar de RD$4,980.5 millones en 1999 a RD$69,230.1 millones en 2019.

Osiris Mota, vicepresidente ejecutivo de Seguros Reservas, indicó que como el sector está relacionado con todas las industrias, ha desarrollado un crecimiento paralelo al de la economía. “Nuestra economía ha mantenido un crecimiento constante y esto tiene que influir en las primas de seguros”.

Señaló que, a diferencia de unas pocas empresas que no se han manejado bien, las principales compañías, y el mercado en sentido general, sí lo ha hecho, cumpliendo con sus compromisos y manteniendo su garantía y la confianza del sector.

Al tomar como referencia el período 2014-2019 se observa un aumento de un 108% (RD$36,022.9 millones) en las primas cobradas. En 2014 se ubicaron en RD$33,207.2 millones, mientras que en 2019 se situaron en RD$69,230.1 millones.

De 2014 (RD$33,207.2 millones) a 2015 (RD$35,628.2 millones) las primas cobradas aumentaron en un 7% (RD$2,421 millones), mientras que las empresas aseguradoras pasaron de 33 a 31. Del 2016 (RD$40,588.7 millones) al 2017 (RD$55,546.7 millones) el incremento se ubicó en 36.8% (RD$14,958 millones).

Entre 2018 (RD$55,546.7 millones) y 2019 (RD$69,230.1 millones) el valor de las primas cobradas aumentó en un 24.6% (RD$13,683.4 millones).

Nelson Hernández, ejecutivo de Angloamericana de Seguros, entiende que el mercado actual es muy sólido, con un crecimiento a niveles inesperados. “Hablamos de RD$69,000 millones que nos colocan en un lugar muy privilegiado dentro del área Centroamericana y del Caribe, de manera que nos hemos convertido en uno de los principales mercados de la zona”.

Según un estudio realizado por la Cámara Dominicana de Aseguradores y Reaseguradores (Cadoar), en 2017, República Dominicana ocupaba el tercer lugar en el volumen de primas suscritas, las que ascendían a US$1,073.4 millones, solo superado por Panamá con US$1,598.7 millones, y Costa Rica, con US$1,322.9 millones.

Cronología

Para 1999, el país contaba con 42 compañías aseguradoras. Sin embargo, para 2001 se redujeron a 37, aunque sin afectar la cobranza de primas, las cuales crecieron un 43% (RD$2,156.9 millones), al pasar de RD$4,980.5 millones en 1999 a RD$7,137.4 millones en 2001.

De acuerdo a la Superintendencia de Seguros, en 2002, debido a las nuevas demandas y temáticas en el sector asegurador, las leyes vigentes para este mercado resultaban obsoletas. Esto derivó en la promulgación de la Ley 146-02, del 26 septiembre de 2002, sobre Seguros y Fianzas en la República Dominicana.

“Esta nueva ley fusionó la Ley 126 sobre Seguros Privados; la 4117, de Seguro Obligatorio de Vehículos y sus modificaciones, y la 116, sobre Impuestos Establecidos a las Fianzas de las Compañías de Seguros”.

La Ley 146-02 tiene como objetivo transparentar el negocio del seguro, siendo un instrumento legal que permite controlar y supervisar el mercado del seguro acorde con el nivel de desarrollo que impera en el país.

Dicha ley convirtió a la Superintendencia de Seguros en una institución estatal descentralizada, con personalidad jurídica y patrimonio propio, facultad para contratar, demandar y ser demandada.

En 2002 el país contaba con 40 compañías de seguros, con primas cobradas por un valor de RD$7,971.2 millones. Para 2003 aumentaron en 16% (RD$1,326.1 millones) al ubicarse en RD$9,297.3 millones. En 2003 se agregó una nueva aseguradora.

En 2004 las primas cobradas se situaron en RD$12,695.6 millones. En 2005 se redujeron en 5%, al ubicarse en RD$12,109.4 millones, mientras que en 2006 aumentaron en 20%, al situarse en RD$14,570.3 millones. Para 2007 el incremento fue de 34% (RD$19,561.7 millones).

De 2008 a 2010 las primas cobradas en el sector seguro se redujeron en un 10%, al pasar de RD$21,768.0 millones a RD$19,496.4 millones, con una diferencia neta de RD$2,271.6 millones. En este período las compañías aseguradoras pasaron de 35 a 34.

En los siguientes tres años, el sector mantuvo un crecimiento constante, al ubicar las primas cobradas en 2011 en RD$20,588.0 millones, en 2012 en RD$21,891.8 millones y en 2013 en RD$30,892.9 millones. Para 2013 operaban unas 31 aseguradoras.

Las desaparecidas

En los últimos 20 años el sector seguros experimentó cambios en su conformación. Algunas compañías desaparecieron y otras se integraron, permitiendo que para 2019 el sector estuviera compuesto por 31 aseguradoras.

En 1999 había 42 compañías pero para 2001 desaparecieron cinco: Seguros América, La Americana, La Mundial de Seguros, La Principal de Seguros, Vanguardia de Seguro.

Miguel Villamán, presidente ejecutivo de la Cadoar, destacó que a principios de 2000 empezaron a hacerse fusiones de aseguradoras en el país.

“Universal se fusionó con Seguros América y se formó la empresa Universal América, mientras que su competidora más cercana, La Nacional de Seguros, se fusionó con otras tres compañías, para poder mantener la hegemonía en el primaje del seguro”.

En ese sentido, en 2002 desaparecen como tal las compañías La Nacional, Universal, Británica, Sudamericana de Seguros y Seguro la Hemisférica.

“La fusión de Universal, conjuntamente con el problema que venía suscitándose con los bancos hizo ir al traste a La Nacional de Seguros. Con la crisis de 2003, también se fue la Intercontinental de Seguros. Esas que se fueron tenían casi el 35% de la industria”, explicó Villamán.

En 2003, República Dominicana vivió una de las crisis bancarias más grandes en su historia, afectando al segundo banco más importante del país, el Banco Intercontinental (Baninter) y otras instituciones financieras. Esto trajo consecuencias en todos los sectores y las compañías de seguros no fueron la excepción.

Villamán explicó que la crisis de 2003 afectó a las aseguradoras debido a que estas tenían sus recursos en los bancos que quebraron. “Los bancos quebrados arrastraron a la compañías de seguros”. En este año también desaparece la fusionada Universal América.

Para 2004 desaparecen compañías como la Intercontinental de Seguros, Transglobal de Seguro, Antillanas, Bonanzas y Centro de Seguros La Popular.

En los años subsiguientes entraron y salieron varias compañías al mercado. Entre 2016 y 2019 el registro de empresas aseguradoras de la Superintendencia de Seguros varía entre 41 y 31. En estos casos, a pesar de que las empresas se encuentran en el listado no presentan primas cobradas.

Desde 2016 en adelante, aunque las compañías como MultiSeguros Mehr, La Unión de Seguros, Marsh & McLennan, Seguros DHI Atlas, Seguros Cibao, Segna, Compañía de Seguros REHSA, Transglobal de Seguros, La Antillana, American Bankers Dominicana y Seguros La Isleña se encuentran en las estadísticas de la Superintendencia no presentan primas cobradas.

En 2016, el superintendente de Seguros, Euclides Gutiérrez Félix, entregó un cheque por RD$7 millones como saldo de una deuda pendiente de pago a la empresa Tokio Marine Global por las operaciones de negocios con Segna, compañía de Seguros en proceso de liquidación.

En ocasión del cierre y liquidación de Segna, Tokio Marine Global en el año 2002 fungió como reaseguradores sobre pólizas de Pérdida por Catástrofe e Incendios y Líneas Aliadas, iniciando un proceso amigable en cobro por primas pendientes de pago, a fin de conciliar los saldos y balances, que se honran con el pago recibido de manos de la Superintendencia de Seguros.

Resolución

En 2019, se elaboraron las resoluciones, 01-2019 del 31 de mayo autorizando a Seguros Excalibur a operar el negocio de seguros en todos los ramos en el territorio nacional y la 02-2019 del 25 de junio, a la Reaseguradora Internacional.

El año pasado fue aprobada la solicitud de cambio de nombre de Scotia Seguros, S. A. por Seguros Crecer, S. A. Se dispuso la realización de 28 auditorías a las compañías aseguradoras y/o reaseguradoras, de las cuales nueve finalizaron.

Conciencia

Entre el 1930-1932 entra en vigor la Ley 68 del Seguros Privados y empieza a despertar la conciencia nacional en materia de seguros.

Dicha ley reglamentó el establecimiento de las compañías en el país, algunas normas sobre incendio y creó el cargo de Superintendente del Departamento de Seguros dependiente para entonces de la Secretaría de Estado de Finanzas hoy de Hacienda. El 20 de marzo del 1931 fue promulgada la Ley 96 que sustituyó a la 68.

Osiris Mota, vicepresidente ejecutivo de Seguros Reservas, indicó que como el sector está relacionado con todas las industrias, ha desarrollado un crecimiento paralelo al de la economía. “Nuestra economía ha mantenido un crecimiento constante y esto tiene que influir en las primas de seguros”.

Señaló que, a diferencia de unas pocas empresas que no se han manejado bien, las principales compañías, y el mercado en sentido general, sí lo ha hecho, cumpliendo con sus compromisos y manteniendo su garantía y la confianza del sector.

Al tomar como referencia el período 2014-2019 se observa un aumento de un 108% (RD$36,022.9 millones) en las primas cobradas. En 2014 se ubicaron en RD$33,207.2 millones, mientras que en 2019 se situaron en RD$69,230.1 millones.

De 2014 (RD$33,207.2 millones) a 2015 (RD$35,628.2 millones) las primas cobradas aumentaron en un 7% (RD$2,421 millones), mientras que las empresas aseguradoras pasaron de 33 a 31. Del 2016 (RD$40,588.7 millones) al 2017 (RD$55,546.7 millones) el incremento se ubicó en 36.8% (RD$14,958 millones).

Entre 2018 (RD$55,546.7 millones) y 2019 (RD$69,230.1 millones) el valor de las primas cobradas aumentó en un 24.6% (RD$13,683.4 millones).

Nelson Hernández, ejecutivo de Angloamericana de Seguros, entiende que el mercado actual es muy sólido, con un crecimiento a niveles inesperados. “Hablamos de RD$69,000 millones que nos colocan en un lugar muy privilegiado dentro del área Centroamericana y del Caribe, de manera que nos hemos convertido en uno de los principales mercados de la zona”.

Según un estudio realizado por la Cámara Dominicana de Aseguradores y Reaseguradores (Cadoar), en 2017, República Dominicana ocupaba el tercer lugar en el volumen de primas suscritas, las que ascendían a US$1,073.4 millones, solo superado por Panamá con US$1,598.7 millones, y Costa Rica, con US$1,322.9 millones.

Cronología

Para 1999, el país contaba con 42 compañías aseguradoras. Sin embargo, para 2001 se redujeron a 37, aunque sin afectar la cobranza de primas, las cuales crecieron un 43% (RD$2,156.9 millones), al pasar de RD$4,980.5 millones en 1999 a RD$7,137.4 millones en 2001.

De acuerdo a la Superintendencia de Seguros, en 2002, debido a las nuevas demandas y temáticas en el sector asegurador, las leyes vigentes para este mercado resultaban obsoletas. Esto derivó en la promulgación de la Ley 146-02, del 26 septiembre de 2002, sobre Seguros y Fianzas en la República Dominicana.

“Esta nueva ley fusionó la Ley 126 sobre Seguros Privados; la 4117, de Seguro Obligatorio de Vehículos y sus modificaciones, y la 116, sobre Impuestos Establecidos a las Fianzas de las Compañías de Seguros”.

La Ley 146-02 tiene como objetivo transparentar el negocio del seguro, siendo un instrumento legal que permite controlar y supervisar el mercado del seguro acorde con el nivel de desarrollo que impera en el país.

Dicha ley convirtió a la Superintendencia de Seguros en una institución estatal descentralizada, con personalidad jurídica y patrimonio propio, facultad para contratar, demandar y ser demandada.

En 2002 el país contaba con 40 compañías de seguros, con primas cobradas por un valor de RD$7,971.2 millones. Para 2003 aumentaron en 16% (RD$1,326.1 millones) al ubicarse en RD$9,297.3 millones. En 2003 se agregó una nueva aseguradora.

En 2004 las primas cobradas se situaron en RD$12,695.6 millones. En 2005 se redujeron en 5%, al ubicarse en RD$12,109.4 millones, mientras que en 2006 aumentaron en 20%, al situarse en RD$14,570.3 millones. Para 2007 el incremento fue de 34% (RD$19,561.7 millones).

De 2008 a 2010 las primas cobradas en el sector seguro se redujeron en un 10%, al pasar de RD$21,768.0 millones a RD$19,496.4 millones, con una diferencia neta de RD$2,271.6 millones. En este período las compañías aseguradoras pasaron de 35 a 34.

En los siguientes tres años, el sector mantuvo un crecimiento constante, al ubicar las primas cobradas en 2011 en RD$20,588.0 millones, en 2012 en RD$21,891.8 millones y en 2013 en RD$30,892.9 millones. Para 2013 operaban unas 31 aseguradoras.

Las desaparecidas

En los últimos 20 años el sector seguros experimentó cambios en su conformación. Algunas compañías desaparecieron y otras se integraron, permitiendo que para 2019 el sector estuviera compuesto por 31 aseguradoras.

En 1999 había 42 compañías pero para 2001 desaparecieron cinco: Seguros América, La Americana, La Mundial de Seguros, La Principal de Seguros, Vanguardia de Seguro.

Miguel Villamán, presidente ejecutivo de la Cadoar, destacó que a principios de 2000 empezaron a hacerse fusiones de aseguradoras en el país.

“Universal se fusionó con Seguros América y se formó la empresa Universal América, mientras que su competidora más cercana, La Nacional de Seguros, se fusionó con otras tres compañías, para poder mantener la hegemonía en el primaje del seguro”.

En ese sentido, en 2002 desaparecen como tal las compañías La Nacional, Universal, Británica, Sudamericana de Seguros y Seguro la Hemisférica.

“La fusión de Universal, conjuntamente con el problema que venía suscitándose con los bancos hizo ir al traste a La Nacional de Seguros. Con la crisis de 2003, también se fue la Intercontinental de Seguros. Esas que se fueron tenían casi el 35% de la industria”, explicó Villamán.

En 2003, República Dominicana vivió una de las crisis bancarias más grandes en su historia, afectando al segundo banco más importante del país, el Banco Intercontinental (Baninter) y otras instituciones financieras. Esto trajo consecuencias en todos los sectores y las compañías de seguros no fueron la excepción.

Villamán explicó que la crisis de 2003 afectó a las aseguradoras debido a que estas tenían sus recursos en los bancos que quebraron. “Los bancos quebrados arrastraron a la compañías de seguros”. En este año también desaparece la fusionada Universal América.

Para 2004 desaparecen compañías como la Intercontinental de Seguros, Transglobal de Seguro, Antillanas, Bonanzas y Centro de Seguros La Popular.

En los años subsiguientes entraron y salieron varias compañías al mercado. Entre 2016 y 2019 el registro de empresas aseguradoras de la Superintendencia de Seguros varía entre 41 y 31. En estos casos, a pesar de que las empresas se encuentran en el listado no presentan primas cobradas.

Desde 2016 en adelante, aunque las compañías como MultiSeguros Mehr, La Unión de Seguros, Marsh & McLennan, Seguros DHI Atlas, Seguros Cibao, Segna, Compañía de Seguros REHSA, Transglobal de Seguros, La Antillana, American Bankers Dominicana y Seguros La Isleña se encuentran en las estadísticas de la Superintendencia no presentan primas cobradas.

En 2016, el superintendente de Seguros, Euclides Gutiérrez Félix, entregó un cheque por RD$7 millones como saldo de una deuda pendiente de pago a la empresa Tokio Marine Global por las operaciones de negocios con Segna, compañía de Seguros en proceso de liquidación.

En ocasión del cierre y liquidación de Segna, Tokio Marine Global en el año 2002 fungió como reaseguradores sobre pólizas de Pérdida por Catástrofe e Incendios y Líneas Aliadas, iniciando un proceso amigable en cobro por primas pendientes de pago, a fin de conciliar los saldos y balances, que se honran con el pago recibido de manos de la Superintendencia de Seguros.

Resolución

En 2019, se elaboraron las resoluciones, 01-2019 del 31 de mayo autorizando a Seguros Excalibur a operar el negocio de seguros en todos los ramos en el territorio nacional y la 02-2019 del 25 de junio, a la Reaseguradora Internacional.

El año pasado fue aprobada la solicitud de cambio de nombre de Scotia Seguros, S. A. por Seguros Crecer, S. A. Se dispuso la realización de 28 auditorías a las compañías aseguradoras y/o reaseguradoras, de las cuales nueve finalizaron.

Conciencia

Entre el 1930-1932 entra en vigor la Ley 68 del Seguros Privados y empieza a despertar la conciencia nacional en materia de seguros.

Dicha ley reglamentó el establecimiento de las compañías en el país, algunas normas sobre incendio y creó el cargo de Superintendente del Departamento de Seguros dependiente para entonces de la Secretaría de Estado de Finanzas hoy de Hacienda. El 20 de marzo del 1931 fue promulgada la Ley 96 que sustituyó a la 68.