Noticia Anterior

Comisiones y competencia entre Administradoras de Fondos de Pensiones

Escrito el 20 ago 2021

Comment: Off

― Bajo una administración privada competitiva existen diferentes empresas que brindan el servicio de administración de cuentas y de inversión de fondos bajo la normativa vigente.

― La competencia entre proveedores contribuye a la innovación y mejora de servicios. Una administración pública centralizada, en tanto, opera como un monopolio. La falta de proveedores alternativos reduce la presión del proveedor único por reducir costos de operación, por innovar o mejorar el servicio.

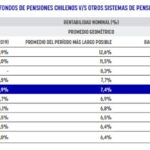

― Los costos de administración que pagan los afiliados en forma de comisiones (como porcentaje del sueldo imponible) son un factor en la selección de AFP, aunque no el único.

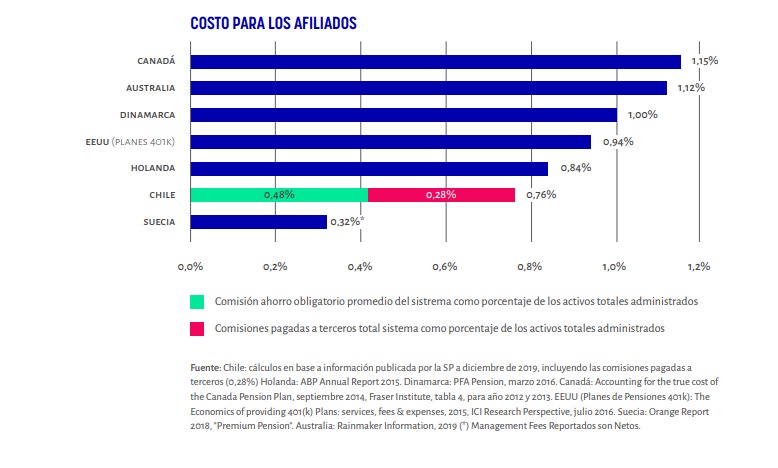

Para hacer una comparación a nivel internacional, se presenta aquí la comisión promedio por saldo (la suma de las comisiones en proporción a los fondos administrados). La comparación indica que, al año 2019, los costos en comisiones incluidos los costos de intermediación, son relativamente

bajos en Chile.

Cabe destacar que cada trabajador elige la administradora que gestionará sus ahorros previsionales así como también la decisión de cambio si así lo desea. También puede elegir dónde se invertirán sus recursos y cambiarse entre los 5 Fondos existentes, pudiendo optar hasta por dos de ellos al mismo tiempo (Fondo Tipo A, Fondo Tipo B, Fondo Tipo C, Fondo Tipo D y Fondo Tipo E); en caso de no elegir, se le asignará un Fondo de acuerdo a su edad, tal como lo determina la ley. El trabajador también puede decidir entre las 4 modalidades de pago de pensión: a) retiro programado; b) renta

vitalicia inmediata; c) renta temporal (retiro programado con una duración determinada) con renta vitalicia diferida (renta que comienza cuando el retiro temporal se termina); y d) retiro programado y renta vitalicia inmediata, o sea ambas modalidades a la vez.

― Bajo una administración privada competitiva, las decisiones de inversión deben apegarse a la normativa de inversiones que el regulador imponga. En el caso de Chile, el mandato central es lograr la mejor rentabilidad para los fondos de los afiliados dentro de parámetros de riesgo, establecidos a

través de límites de inversión tanto por clases de activo como por emisores.

― Además, los administradores de fondos están obligados a invertir un monto de su patrimonio (proporcional al tamaño de los fondos administrados) en igual forma que son invertidos los fondos de los trabajadores. Si los resultados son positivos, los administradores y los trabajadores se benefician, y si los resultados son negativos, ambos pierden. Quedan así perfectamente alineados los incentivos de estos administradores privados con el mandato de generar buenas rentabilidades para los afiliados.

A diferencia de la administración privada de fondos, bajo una administración pública monopólica

existe el riesgo de conflictos de interés en la gestión de las inversiones, que puede favorecer, por

ejemplo, la inversión en deuda del gobierno, convirtiendo los ahorros previsionales en la “caja chica”

del gobierno. El control de las inversiones de un ente estatal es más difícil por la mezcla de roles

del Estado.

― Del mismo modo, en el caso de las Administradoras de Fondos de Pensiones, la ley chilena

establece que deben operar respetando el Giro Único, evitando conflictos de interés. En tanto,

si el Estado manejara las inversiones debería participar en votaciones de junta de accionistas o

juntas de tenedores de bonos, con todas las complicaciones que involucra su participación. Las

administradoras, por su parte, tienen prohibida la inversión en empresas relacionadas.

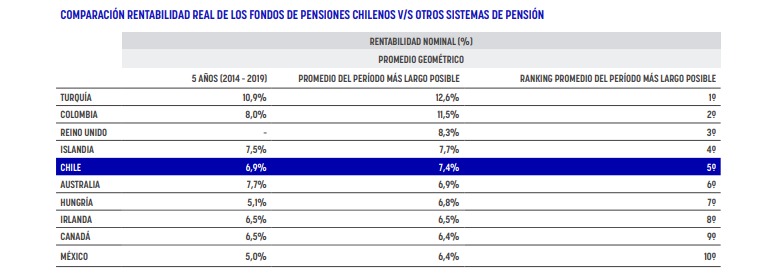

La rentabilidad es el cambio en la valorización que experimentan los ahorros previsionales en

un período de tiempo específico, producto de la fluctuación en el precio o valorización de los

instrumentos que componen la cartera de inversión de los Fondos de Pensiones.

― Alrededor de un 79% del ahorro acumulado por los afiliados en sus cuentas corresponde a la

rentabilidad, es decir, 8 de cada 10 pesos acumulados en su cuenta individual viene de la rentabilidad

obtenida a través de las inversiones que hacen las Administradoras de Fondos de Pensiones.

― Durante 2020, pese a la volatilidad de los mercados producto de la crisis económica global, la

rentabilidad nominal anual acumulada fue de 6,6%. Todos los fondos previsionales obtuvieron una

rentabilidad positiva, es decir, todos ganaron.

― La competencia entre proveedores contribuye a la innovación y mejora de servicios. Una administración pública centralizada, en tanto, opera como un monopolio. La falta de proveedores alternativos reduce la presión del proveedor único por reducir costos de operación, por innovar o mejorar el servicio.

― Los costos de administración que pagan los afiliados en forma de comisiones (como porcentaje del sueldo imponible) son un factor en la selección de AFP, aunque no el único.

Para hacer una comparación a nivel internacional, se presenta aquí la comisión promedio por saldo (la suma de las comisiones en proporción a los fondos administrados). La comparación indica que, al año 2019, los costos en comisiones incluidos los costos de intermediación, son relativamente

bajos en Chile.

Cabe destacar que cada trabajador elige la administradora que gestionará sus ahorros previsionales así como también la decisión de cambio si así lo desea. También puede elegir dónde se invertirán sus recursos y cambiarse entre los 5 Fondos existentes, pudiendo optar hasta por dos de ellos al mismo tiempo (Fondo Tipo A, Fondo Tipo B, Fondo Tipo C, Fondo Tipo D y Fondo Tipo E); en caso de no elegir, se le asignará un Fondo de acuerdo a su edad, tal como lo determina la ley. El trabajador también puede decidir entre las 4 modalidades de pago de pensión: a) retiro programado; b) renta

vitalicia inmediata; c) renta temporal (retiro programado con una duración determinada) con renta vitalicia diferida (renta que comienza cuando el retiro temporal se termina); y d) retiro programado y renta vitalicia inmediata, o sea ambas modalidades a la vez.

― Bajo una administración privada competitiva, las decisiones de inversión deben apegarse a la normativa de inversiones que el regulador imponga. En el caso de Chile, el mandato central es lograr la mejor rentabilidad para los fondos de los afiliados dentro de parámetros de riesgo, establecidos a

través de límites de inversión tanto por clases de activo como por emisores.

― Además, los administradores de fondos están obligados a invertir un monto de su patrimonio (proporcional al tamaño de los fondos administrados) en igual forma que son invertidos los fondos de los trabajadores. Si los resultados son positivos, los administradores y los trabajadores se benefician, y si los resultados son negativos, ambos pierden. Quedan así perfectamente alineados los incentivos de estos administradores privados con el mandato de generar buenas rentabilidades para los afiliados.

A diferencia de la administración privada de fondos, bajo una administración pública monopólica

existe el riesgo de conflictos de interés en la gestión de las inversiones, que puede favorecer, por

ejemplo, la inversión en deuda del gobierno, convirtiendo los ahorros previsionales en la “caja chica”

del gobierno. El control de las inversiones de un ente estatal es más difícil por la mezcla de roles

del Estado.

― Del mismo modo, en el caso de las Administradoras de Fondos de Pensiones, la ley chilena

establece que deben operar respetando el Giro Único, evitando conflictos de interés. En tanto,

si el Estado manejara las inversiones debería participar en votaciones de junta de accionistas o

juntas de tenedores de bonos, con todas las complicaciones que involucra su participación. Las

administradoras, por su parte, tienen prohibida la inversión en empresas relacionadas.

La rentabilidad es el cambio en la valorización que experimentan los ahorros previsionales en

un período de tiempo específico, producto de la fluctuación en el precio o valorización de los

instrumentos que componen la cartera de inversión de los Fondos de Pensiones.

― Alrededor de un 79% del ahorro acumulado por los afiliados en sus cuentas corresponde a la

rentabilidad, es decir, 8 de cada 10 pesos acumulados en su cuenta individual viene de la rentabilidad

obtenida a través de las inversiones que hacen las Administradoras de Fondos de Pensiones.

― Durante 2020, pese a la volatilidad de los mercados producto de la crisis económica global, la

rentabilidad nominal anual acumulada fue de 6,6%. Todos los fondos previsionales obtuvieron una

rentabilidad positiva, es decir, todos ganaron.